Na noite da segunda-feira (7) a Moody’s rebaixou a nota de dez bancos norte-americanos e colocou as classificações de crédito de outros seis em revisão, uma indicação de que a agência também pode eventualmente rebaixar essas instituições.

Alguns investidores dizem que, embora o rebaixamento da Moody’s não seja um fenômeno novo, é um lembrete de que a economia e os mercados ainda têm desafios pela frente.

Entre os seis grandes bancos que estão sendo analisados pela agência figuram o BNY Mellon, Northern Trust, State Street, Cullen/Frost Bankers, Truist Financial e US Bank.

Já os dez bancos que foram rebaixados são o Commerce Bank, BOK Financial, M&T Bank, Old National Bank, Prosperity Bank, Amarillo National Bank, Webster Financial, Fulton Financial, Pinnacle Financial e Associated Bank.

Situação do mercado

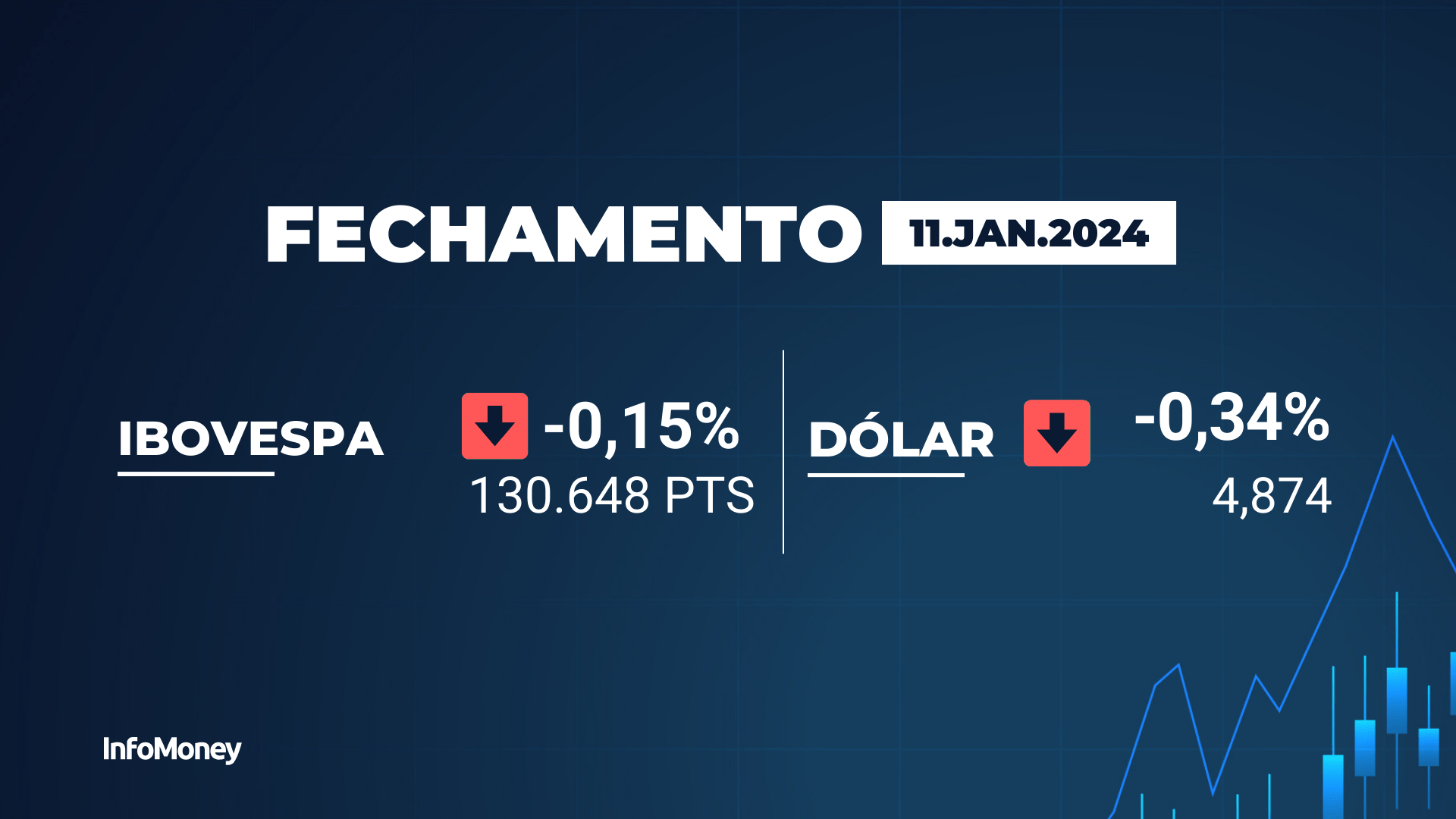

As ações dos bancos e o mercado em geral despencaram após o anúncio da Moody’s. O índice Dow Jones Industrial Average caiu 159 pontos, ou 0,5%. O S&P 500 caiu 0,4% e o Nasdaq Composite perdeu 0,8%.

As ações do JPMorgan Chase caíram 0,6%, enquanto Wells Fargo registrou queda de 1,3% e Goldman Sachs caiu a 2,1%. O fundo SPDR Regional Banking, que rastreia uma série de ações de bancos pequenos e médios, perdeu 1,3%.

As ações da agência refletem “a tensão contínua no setor bancário dos Estados Unidos, incluindo o aumento das pressões de financiamento e potenciais fraquezas do capital regulatório”, disse a Moody’s.

A agência de classificação de crédito também mudou sua perspectiva de “estável” para “negativa” em relação ao PNC Financial Services, Capital One Financial, Citizens Financial, Fifth Third Bank, Huntington Bank, Regions Financial, Cadence Bank, FNB Corp, Simmons First National, Ally Financial e Banco OZK.

Impacto relevante

Os rebaixamentos ocorrem depois que os colapsos do Silicon Valley Bank e do Signature Bank em março levantaram preocupações sobre como o aperto nas condições de crédito poderia desacelerar o crescimento econômico e potencialmente desencadear em uma desaceleração.

Wall Street deu um suspiro de alívio nos últimos meses, depois que o Federal Reserve disse que o setor bancário permanecia estável e de os bancos regionais registrarem estabilização nas saídas de depósitos.

Os investidores também estão cada vez mais otimistas de que o Fed poderá encerrar em breve seu ciclo de alta de juros e de que a economia poderá evitar uma recessão. Nas últimas semanas, dados econômicos mais frios indicam um ritmo de crescimento mais moderado.

Mas os bancos continuaram a restringir seus padrões de empréstimo, dificultando a obtenção de crédito por famílias e empresas, assim pressionando o crescimento econômico.

“Os investidores ficaram felizes em ignorar [o aperto nos padrões de crédito], e isso traz a questão de volta à tona”, disse Kara Murphy, diretora de investimentos da Kestra Investment Management.

Punição a curto prazo

Assim como quando a Fitch rebaixou o rating de crédito soberano dos Estados Unidos no dia 1º de agosto, Wall Street provavelmente usou os rebaixamentos da Moody’s como desculpa para liquidar ações, dizem alguns investidores.

“Precisávamos de uma correção”, disse Christopher Marinac, diretor de pesquisa da Janney Montgomery Scott, observando que os rebaixamentos da Moody’s não trouxeram nada de novo aos investidores.

Como resultado, a liquidação provavelmente não durará mais do que alguns dias, especialmente porque os investidores voltam sua atenção para os Índices de Preços ao Consumidor e ao Produtor para julho no final desta semana, de acordo com Marinac.

Veja também: Saiba como vai funcionar o Real Digital do BC

Compartilhe:

source

Fonte : CNN BRASIL